Inwestorzy zawsze oczekują wysokich stóp zwrotu, a obecnie wiele wskazuje na to, że będzie to sektor dywidend o wysokiej stopie zwrotu. Wypłata dywidendy zapewnia regularny strumień dochodów niezależnie od warunków rynkowych, a wysoka stopa zwrotu stwarza potencjał do uzyskania wysokich zwrotów z inwestycji.

the Akcje dywidendowe Są także ulubieńcami inwestorów defensywnych i charakteryzują się mniejszą zmiennością podczas wzrostów i spadków na rynku. Jest to obecnie ważna kwestia – chociaż panuje zgoda co do tego, że nastąpi miękkie lądowanie gospodarcze, nadal istnieje ryzyko pogorszenia koniunktury gospodarczej.

W tej sytuacji pomogła niedawna notatka Desha Piramoniteliki, szefa mikrostrategii w banku inwestycyjnym Jefferies, który wskazuje, że w dzisiejszych warunkach rozsądne opcje stanowią akcje oferujące dywidendę o wysokiej stopie zwrotu.

„Po pełnym wyzwań roku 2023 perspektywy dla strategii dywidendowych poprawiły się” – mówi zespół Jefferiesa. „Fed coraz bardziej skłania się ku temu, aby pierwsza obniżka nastąpiła w czerwcu, co sugeruje, że wzrost gospodarczy stanie się większym wyzwaniem niż inflacja. Biorąc jednak pod uwagę spadek, Sharp jest mało prawdopodobne, ultradefensywne obligacje zastępcze mogą w dalszym ciągu borykać się z trudnościami. Uważamy jednak, że najlepszym miejscem na złapanie cyklu jest wysoka rentowność.

Omar Nakatha z Jefferies, pięciogwiazdkowy analityk plasujący się wśród 4% najlepszych specjalistów od akcji Street, podążał tym tokiem myślenia, dokonując kilku konkretnych wyborów – zaznaczając dwie wysokodochodowe akcje jako kupno i opcje, które powinny zwrócić do 8% zwrot zysku. Użyliśmy tego Baza TipRanks Aby uzyskać szerszy obraz tych akcji, odkryłem, że mają one mocne konsensusowe rekomendacje Kupuj. Szczegóły tutaj

Holdingi DHT (DHT)

Zaczniemy od firmy zajmującej się tankowaniem ropy, DHT Holdings. Firma ta jest jedną z niezależnych firm w światowym sektorze transportu oceanicznego i specjalizuje się w transporcie ropy naftowej. Nazwa DHT jest skrótem od „przenośników z podwójnym kadłubem”, nowoczesnej metody konstruowania przenośników, mającej na celu zwiększenie bezpieczeństwa i zapobieganie wyciekom. Firma jest zwykłym operatorem bardzo dużych tankowców (VLCC), czyli „bardzo dużych tankowców”, czyli ogromnych tankowców o tonażu od 299 000 do 320 000 ton suchej masy (DWT). Są to największe tankowce pływające obecnie po oceanach.

Flota DHT składająca się z 28 VLCC jest w całości własnością firmy i jest obsługiwana głównie na zasadzie czarteru. Przewaga najmu długoterminowego w modelu działalności spółki zapewnia DHT wysoki poziom wiarygodnych stałych dochodów.

Jakość floty jest istotnym czynnikiem dla przewoźników oceanicznych, a DHT dysponuje stosunkowo małą flotą. Wszystkie statki z wyjątkiem 4 zostały zbudowane w 2011 r. lub później, a 5 najmniejszych na wodzie zbudowano w 2018 r. Flota przedsiębiorstwa obejmuje łącznie 28 VLCC, w tym 4 tankowce, na które firma niedawno podpisała umowy na budowę. Te cztery statki zostaną zbudowane w południowokoreańskich stoczniach i będą miały nośność brutto 320 000 t każdy. Każdy statek ma średnią cenę 128 500 000 dolarów i zostanie dostarczony w 2026 roku.

W swoich najnowszych kwartalnych wynikach finansowych za czwarty kwartał 2023 r. DHT odnotowało ogółem skorygowane przychody netto w wysokości 94,5 mln USD, co oznacza spadek o 19% rok do roku, ale o 1 mln USD więcej niż oczekiwano. Zysk spółki na akcję, według zasad GAAP, wyniósł 22 centy na akcję. Było to o 1 cent więcej niż oczekiwano i w pełni pokryło niedawne ogłoszenie wyników spółki.

Wraz z wynikami za czwarty kwartał ogłoszono dywidendę w wysokości 22 centów na akcję zwykłą. Ta wypłata dywidendy stanowi wzrost o 15,7% w stosunku do poprzedniej i została wysłana do zwykłych akcjonariuszy 28 lutego. Roczna płatność w wysokości 0,88 dolara za akcję zwykłą daje stopę zwrotu na poziomie 8%.

Analityk Jefferies, Omar Nokta, był pod wrażeniem jakości statków i operacji DHT, pisząc: „DHT to armator należący wyłącznie do VLCC, z ekspozycją na rynek spot, ze swoim projektem ekologicznym i statkami wyposażonymi w płuczki, ustawionymi w celu uzyskania potencjalnie znacznych zysków. Widzimy większą dynamikę przed tankowcami.” , zwłaszcza przy rosnących wolumenach produkcji spoza OPEC i potencjale dodatkowego eksportu z OPEC+. Oczekujemy, że akcjonariusze skorzystają ze stopy wypłaty dywidendy na poziomie 100% kwartalnych zysków.

Idąc dalej, Nokta przyznaje DHT rekomendację Kup, podwyżkę z Trzymaj i cenę docelową na poziomie 14 dolarów, co sugeruje roczny potencjał wzrostu na poziomie ~26%. (Aby wyświetlić zapis Nokty, Kliknij tutaj)

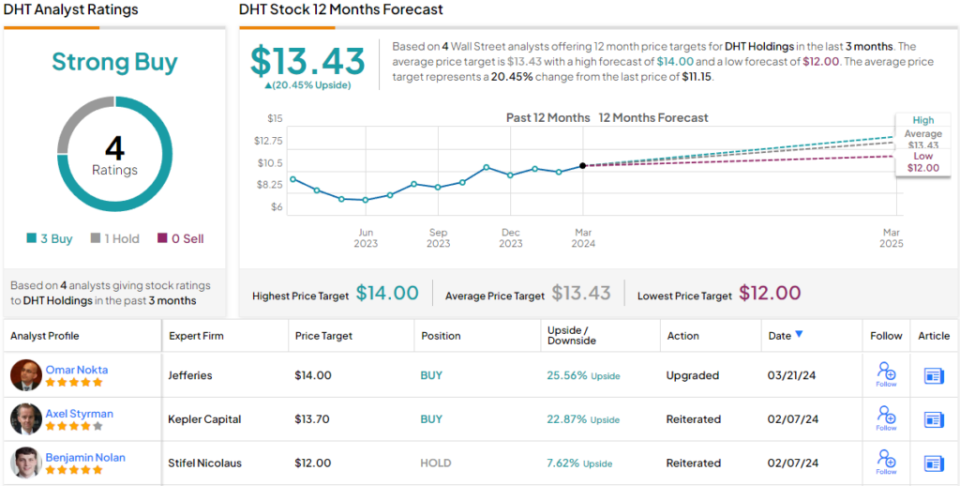

Ogólnie rzecz biorąc, konsensusowa rekomendacja Mocne Kupuj dla tej akcji opiera się na 4 ostatnich recenzjach analityków, podzielonych na 3 Kupuj i 1 Trzymaj. Akcje notowane są po 11,15 dolarów, a średnia cena docelowa wynosząca 13,43 dolarów sugeruje, że w ciągu najbliższych 12 miesięcy akcje zyskają około 20%. (być widzianym Prognoza akcji DHT)

Linia frontu (z powrotem)

Następną spółką na liście Jefferiesa jest Frontline, jedna z największych na świecie firm tankujących. Frontline przewozi ropę naftową i produkty rafinowane oraz obsługuje jedną z największych i najnowocześniejszych flot w branży. Firma posiada na wodzie 86 statków, z których najstarszy został zbudowany w 2009 r., a 20 jednostek zbudowanych w 2020 r. lub później. Flota składa się z 43 VLCC, największej klasy tankowców oceanicznych, a także 25 statków Suezmax o nośności 157 000 dwt i największego, który może przepływać przez Kanał Sueski, a także 18 tankowców LR2/Aframax o ładowności pojemność 110 tys. rezydent.

Frontline działa na rynku od 1985 roku i w ostatnich kwartałach odnotował duży sukces. Przychody w ubiegłym roku wzrosły w porównaniu z rokiem poprzednim, wzrastając o 27% z 1,44 miliarda dolarów w 2022 r. do 1,83 miliarda dolarów w 2023 r. Akcje spółki również odnotowały znaczne wzrosty, o ponad 60% w ciągu ostatnich 12 miesięcy i prawie 17% w okresie ogólnym . Iść na randkę.

Wraz z upływem IV kwartału 2023 r. będziemy mogli przyjrzeć się przychodom Frontline za ten kwartał. Zysk spółki wyniósł 415 mln dolarów, co oznacza spadek o 21% rok do roku i ponad 5 mln dolarów poniżej oczekiwań. Co lepsze, skorygowany zysk spółki za kwartał, który wyniósł 102,2 mln dolarów, wyniósł 46 centów na akcję.

To wystarczyło na pokrycie dywidendy z akcji zwykłych, która została ogłoszona 28 lutego i miała zostać wypłacona 27 marca, w wysokości 37 centów na akcję. Ogłoszenie to oznacza wzrost o 23% w porównaniu z poprzednim kwartałem, a roczna dywidenda w wysokości 1,48 dolara daje stopę zwrotu na poziomie 6,4%. Frontline ma historię dostosowywania dywidendy, aby była zgodna z bieżącymi zyskami.

W swojej relacji z Jefferies analityk Nokta był pod wrażeniem zdolności spółki do konsekwentnego utrzymywania wysokiego wskaźnika wypłaty dywidendy. O zapasach mówi: „Frontline to jeden z największych na świecie operatorów tankowców do przewozu ropy naftowej, z młodą flotą i dużym narażeniem na płuczki. Widzimy przed sobą większą dynamikę tankowców, zwłaszcza przy rosnących wolumenach produkcji spoza OPEC i potencjale dodatkowego OPEC+ eksport Oczekujemy utrzymania dywidend Dywidendy są kluczową częścią historii Frontline i spodziewamy się, że akcjonariusze skorzystają z nieoficjalnej stopy wypłaty dywidendy na poziomie 80% kwartalnych zysków.

Patrząc w przyszłość, Nokta przyznaje tym akcjom, podobnie jak powyższemu DHT, rekomendację podwyższenia z Trzymaj do Kup. Cena docelowa, ustalona na 30 dolarów, wskazuje na potencjalny wzrost o 30% w ciągu jednego roku.

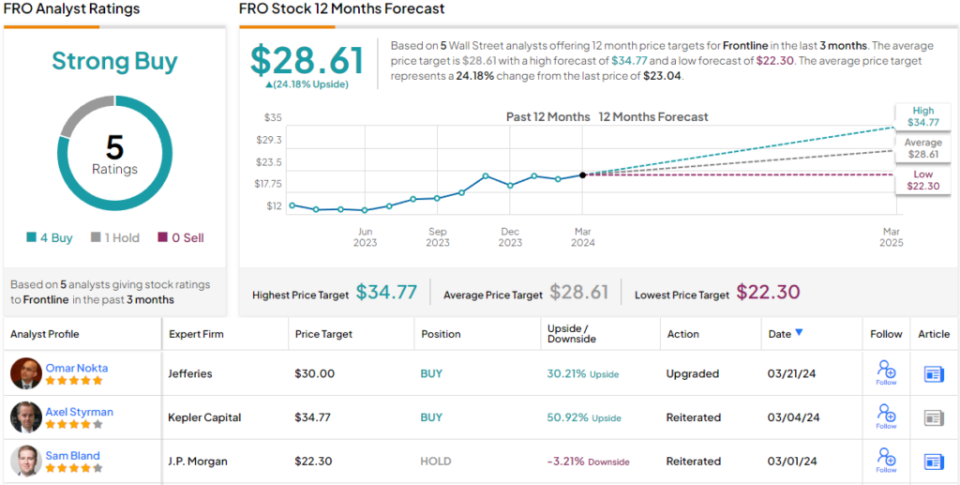

Ogólnie rzecz biorąc, Frontline ma 5 ostatnich recenzji analityków, w tym 4 Kup za 1 Trzymaj, co pozwala uzyskać konsensusową ocenę Mocny Kup od analityków Street. Łączna średnia cena docelowa akcji na poziomie 28,61 USD i bieżąca cena transakcyjna na poziomie 23,04 USD oznaczają roczny wzrost o 24%. (być widzianym Prognoza akcji FRO)

Aby znaleźć dobre pomysły na handel akcjami dywidendowymi po atrakcyjnych wycenach, odwiedź TipRanks Najlepsze akcje do kupienianarzędzie, które ujednolica wszystkie statystyki dotyczące kapitału TipRanks.

Zastrzeżenie: Opinie wyrażone w tym artykule są wyłącznie opiniami prezentowanego analityka. Treści mają służyć wyłącznie celom informacyjnym. Bardzo ważne jest, aby przed dokonaniem jakiejkolwiek inwestycji przeprowadzić własną analizę.

„Odkrywca. Nieprzepraszający przedsiębiorca. Fanatyk alkoholu. Certyfikowany pisarz. Wannabe tv ewangelista. Fanatyk Twittera. Student. Badacz sieci. Miłośnik podróży.”