Wiarygodność Fedu przesunęła się z walki z inflacją za Volckera na tworzenie bogactwa i walkę z inflacją za Powella. I wszyscy to wiedzą.

przez Wilk Richter o Wilcza ulica.

Choć brzmi to zaskakująco dziwnie i zadziwiająco, jest to fakt: inflacja rośnie od ponad roku i jest coraz gorsza, podczas gdy Fed zaprzeczył, mówiąc: OK, gospodarka się odradza, a potem zaprzeczył to mówiąc: OK, to tylko „podstawowy efekt”. A kiedy inflacja eksplodowała po zakończeniu pierwotnego efektu, Fed stwierdził, że jest to „przelotny” obraz z powodu pewnych przeszkód w łańcuchu dostaw. I nawet gdy Fed przyznał jesienią ubiegłego roku, że inflacja rozprzestrzeniła się na usługi i czynsze, które nie mają łańcuchów dostaw w całych Chinach, przyznał, że w rzeczywistości istnieje problem z inflacją – niesławny ośrodek.

W tym czasie było już za późno. Zapanowała „mentalność inflacyjna”, jak to nazywam od początku 2021 roku.

Krzyczę o tym od ponad roku. Do stycznia 2021 r. wykrzyczałem to Inflacja była powszechna w gospodarce. Do lutego 2021 krzyczałem to Inflacja rozprzestrzeniała się w sektorze usług. Płakałem z powodu inflacji w sektorze transportu. Do marca 2021 roku było jasne, nawet dla mnie, że toCoś wielkiego się zmieniło”, opierając się na fakcie, że konsumenci nagle byli gotowi płacić absolutnie szalone ceny za używane samochody, podczas gdy wielu z nich mogło płacić tylko to, co już mieli przez dłuższy czas, co mogło obniżyć rynek, a wraz z nim ceny.

Ale nie, konsumenci nagle zaczęli wszystko płacić. I mam certyfikat Jak firmom udało się przerzucić wyższe ceny Bo nagle wszyscy są gotowi zapłacić wszystko. Do kwietnia Ceny producentów spadałyA firmom udało się to przenieść, nie ma problemu. A w kwietniu zacząłem używać określenia na to zjawisko:Mentalność inflacyjna „i jak nagle zapanowała”.

Do tego czasu w kwietniu było jasne, że inflacja stanie się ogromnym problemem, ponieważ inflacyjny sposób myślenia ogarnął firmy płacące wyższe ceny, przekonane, że mogą je przerzucić, a konsumenci są gotowi zapłacić wszystko.

I przez cały ten czas — pomimo naszych wrzasków w okopach — Fed trzymał się swoich „przemijających” bzdur, jednocześnie nadal oblewając i tak już płonący ogień ogromnymi ilościami benzyny, tłumiąc stopy procentowe i drukując pieniądze, niczym prawdziwe pistolety inflacyjne to byłby.

A potem, gdy Fed w końcu nie mógł się z tego otrząsnąć jesienią 2021 roku, gdy inflacja nadal się pogarszała, Fed przyjął niesławną wiadomość z ust do ust. Ale ona nadal dolewała oliwy do ognia.

Karmiony Na końcu rozpoczął w powoli Przywróć ilość benzyny, którą wciąż pompował prosto nad ogień: stopniowo obniżałem QE, zamiast kończyć go zimnym indykiem w czasie i tam, gdzie zrobił to piasta. Postawił podwyżki cen na 2022 r., zamiast natychmiast je podnosić. A inflacja się pogarsza.

Błąd polityki po błędzie polityki – z tragicznymi konsekwencjami. Poluzowanie ilościowe zaczyna się teraz wycofywać, ale stopy procentowe Fed nadal są bliskie 0%. A Inflacja CPI wzrosła do 7,9%.

Jednak wiele poszczególnych kategorii cenowych całkowicie zniknęło, zwłaszcza tych, w których mniej zamożni wydają dużo swoich pieniędzy. Na przykład:

- Używane samochody: +41,2%

- Benzyna: +38,0%

- Media gazowe: +23,8%

- Wołowina i cielęcina: +16,2%

- Wieprzowina: +14,0%

- Drób: 12,5%

- Nowe samochody: +12,4%

- Jajka: +11,4%

- Świeże owoce: +10,6%

- Ryby i owoce morza: +10,4%

- Elektryczność: +9,0%

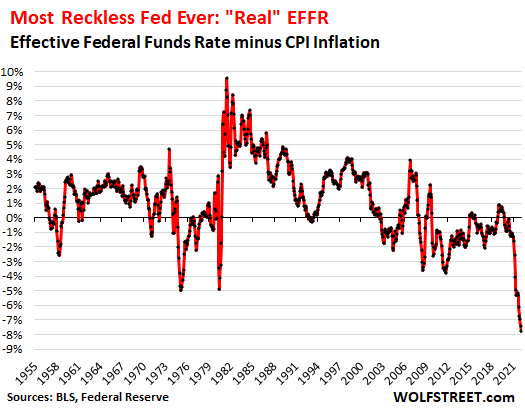

Najbardziej lekkomyślny Fed w historii.

Więc teraz mamy tę szaloną sytuację, gdzie jest Rezerwa Federalna Nadal Efektywna stopa funduszy federalnych (EFFR) spadła do 0,08%, podczas gdy inflacja CPI sięga 7,9% i prawdopodobnie wkrótce wzrośnie powyżej 8%.

W czasach wysokiej inflacji – w latach 70. i 80. – zdarzały się momenty, gdy inflacja CPI sięgała 7,9%, wyprzedzając ją w drodze w górę lub w dół.

Ale w tych momentach, gdy CPI wynosił 7,9%, EFFR wynosił:

- Październik 1973, wysoka inflacja, EFFR = 10,8%

- wrzesień 1975, niska inflacja: EFFR = 6,2%

- Wysoka inflacja w sierpniu 1978: EFFR = 8,0%

- Luty 1982, niska inflacja: EFFR =14,8%

I tak wygląda ten absurd, wracając do 1955 roku, kiedy zaczęły powstawać dane EFFR. czerwona linia = CPI; Linia fioletowa = EFFR. Ten wykres pokazuje, dlaczego jest to najbardziej lekkomyślny Fed w historii:

„Prawdziwy” EFFR: Nic nie zbliża się do lekkomyślności. EFFR minus CPI daje skorygowaną stopę inflacji lub „prawdziwy” EFFR. Rzeczywisty EFFR wynosi teraz -7,8%, najniższy i najgorszy w historii, to kolejny wykres, który dokumentuje, dlaczego jest to najbardziej lekkomyślny Fed w historii:

Trudno będzie zmienić wiarygodność Fedu jako pożogi inflacyjnej.

Volcker Fed na początku lat 80. zyskał wiarygodność jako środek antyinflacyjny. Od prawie 40 lat przynosi korzyści gospodarce. Doprowadził nawet Fed do szaleństwa drukowania pieniędzy podczas kryzysu finansowego i po nim, nie powodując szalejącej inflacji, z jaką obecnie mamy do czynienia.

Ale pompując ogromne ilości benzyny w hiperinflację przez ponad rok – kiedy wiele osób, w tym ja, krzyczało na to, ponieważ było to tak oczywiste – Fed zdziesiątkował swoją wiarygodność jako bojownika o inflację, a zamiast tego stał się jeszcze większy Podpalenie inflacji na świecie. I wszyscy to wiedzą.

Nikt nie uwierzy, gdy Fed powie, że poważnie podchodzi do ograniczenia inflacji. Inflacja jest po części zjawiskiem psychologicznym – „inflacyjnym nastawieniem”, jak to nazywam – i Fed je zdyskredytował. Powodzenia w radzeniu sobie z tym.

Fed stwierdził, że drukowanie pieniędzy pomaga pracownikom w przejściu na studia licencjackie.

Rezerwa Federalna kształtowała swoją szaloną politykę monetarną i odmawiała traktowania inflacji jako sposobu na wsparcie niższego segmentu rynku pracy. Ale to wyraźnie BS. I Rezerwa Federalna o tym wiedziała. Ta eksplozja inflacji napędzała zarobki godzinowe z inflacji CPI jedenasty miesiąc z rzędu w porównaniu z poprzednim rokiem, który rozpoczął się w kwietniu 2021 r.

Innymi słowy, „realne” zyski spadły jedenasty miesiąc z rzędu dzięki ogromnej inflacji Fed – pomimo dużych podwyżek płac i najbardziej napiętego rynku pracy naszego pokolenia. Inflacja dotyka tych ludzi, którzy utrzymują się z rzeczywistej pracy, a nie tych, którzy siedzą na stosie aktywów.

To jest cena tłumienia stóp procentowych i drukowania pieniędzy, cena płacona przez ludzi, którzy pracują na życie.

Ale poczekaj… była mała grupa masowych beneficjentów polityki Fed.

Celem oficjalnej polityki pieniężnej Fed zawsze było „Efekt bogactwa. Efekt bogactwa był promowany w kilku gazetach federalnych, w tym przez Janet Yellen w 2005 r., kiedy była jeszcze prezesem Banku Rezerwy Federalnej w San Francisco. Zgodnie z tą zasadą Fed stosował politykę monetarną (ograniczanie stóp procentowych i luzowanie ilościowe). aby zawyżać ceny aktywów, które czynią (już bogatych) właścicieli aktywów jeszcze bogatszymi. Pomysł polega na tym, że bogaci wydają mniej tych pieniędzy i że jakoś to popłynie.

To, co osiągnęła doktryna efektu bogactwa – wykładniczo wydajna podczas szalonego luzowania ilościowego i tłumienia stóp procentowych od marca 2020 r. – jest największą w historii dysproporcją majątkową.

Moje „Monitoruj wpływ bogactwaOpiera się na danych Rezerwy Federalnej dotyczących bogactwa gospodarstw domowych (definiowanych jako aktywa minus dług) według klas bogactwa dla „1%”, „od 2% do 9%”, „następnych 40%” i „dolnych 50%”. Mój monitor efektów bogactwa przenosi dane Rezerwy Federalnej na poziom jednorodzinny.

Co Fed powinien teraz zrobić, aby złagodzić skutki swoich lekkomyślnych błędów politycznych?.

Fed nie może cofnąć ogromnych błędów politycznych, które popełnił w ciągu ostatnich dwóch lat. Ale może położyć im kres w przyszłości, może złagodzić niszczycielskie skutki, jakie mają obecnie miejsce w gospodarce, i może zapobiec całkowitemu wymknięciu się tych skutków spod kontroli.

Więc to nie było to, co Fed powinien był zrobić – to inna historia – ale co powinien zrobić teraz, począwszy od spotkania 16 marca:

Zacznij opróżniać bilans (zaostrzenie ilościowe) Obecnie w tempie około 200 miliardów USD miesięcznie, w obu przypadkach, co pozwala na obrót wszystkimi zaległymi papierami wartościowymi bez umorzenia, A poprzez sprzedaż bezpośrednią papierów wartościowych o dłuższych terminach zapadalności, takich jak 30-letnie obligacje z 29-letnim okresem ważności; Muszą iść pierwsi.

Uruchom QT na pierwszym planiez Określony i wyraźny cel maksymalizacji długoterminowych zwrotów. Powell powiedział, że uruchamianie QT w „tle” na autopilocie jest po prostu niezdarne. Celem QT było zwiększenie długoterminowych zwrotów, podobnie jak celem QE było zmniejszenie długoterminowych zwrotów. Celem jest podniesienie krzywej dochodowości, podczas gdy Fed podnosi krótkoterminowe stopy procentowe.

W szczególności Mohammed bin Salman natychmiast się wyprzedał. MBS ma terminy zapadalności 15 lat i 30 lat. Posiadacze funduszy, tacy jak Rezerwa Federalna, otrzymują przejściową płatność podstawową spłat hipotecznych i gdy hipoteki są spłacane, na przykład na podstawie referencji lub sprzedaży domu. Na rynku mieszkaniowym z niskimi stopami oprocentowania kredytów hipotecznych odsprzedaż domów kwitnie, te przelewy kapitałowe zamieniają się w torrenty, a MBS w bilansie Rezerwy Federalnej gwałtownie spadnie.

ale w tym wysokie oprocentowanie Otoczenie, rynek mieszkaniowy spowalnia, wskaźnik słabnie, a przepływ spłat kapitału nieznacznie spada. Dlatego Fed powinien natychmiast sprzedać swoje MBS, aby w ciągu dwóch lat całkowicie usunąć je z bilansu.

Zatrzymaj rynek dzięki wyprzedaży akcji: Za każdym razem, gdy długoterminowe zyski nieco spadają, skorzystaj z okazji do sprzedaży Więcej akcji. Każdy dobry inwestor próbujący pozbyć się dłużnych papierów wartościowych zrobi to. Dzięki temu krzywa dochodowości byłaby stroma.

Podnieś krótkoterminowe stopy procentowe o 100 punktów bazowych 16 marca, aby przekazać w taki sposób, aby wszyscy zrozumieli, że Fed poważnie podchodzi do zakończenia swojej reputacji jako spalacza inflacji i przywrócenia zrujnowanej wiarygodności jako bojownika o inflację. Następnie kontynuuj podnoszenie cen w mniejszych krokach, takich jak 50 punktów bazowych na każdym spotkaniu w tym roku. Do końca roku jego stopa procentowa wyniesie około 4,5%, a inflacja prawdopodobnie przekroczy 8%.

Obciążanie się podwyżkami stóp procentowych i przełamywanie „mentalności inflacyjnej” może pomóc w szybszym obniżeniu inflacji. Zbytnie wycofywanie się spowoduje to, że inflacja będzie coraz gorsza i coraz gorsza, a coraz wyższe stopy procentowe będą miały jakikolwiek wpływ na inflację.

Oficjalnie zrezygnuj ze „Statu Fedu”. „Pozwól rynkom znaleźć własną drogę. Rynki są w tym dobre. Sprzedaż przynosi bardzo potrzebne oczyszczenie z nadmiaru i mnóstwo okazji. Rynki muszą mieć możliwość prawidłowego funkcjonowania, tak jak robią to rynki”.

Usuń QE z Toolbox raz na zawsze. Poluzowanie ilościowe to destrukcyjna polityka, która tworzy nierówności majątkowe, inflację cen aktywów, a ostatecznie inflację cen konsumpcyjnych. Jego wpływ na realną gospodarkę jest minimalny. Należy go wyrzucić do kosza.

Zamiast tego skorzystaj z opcji stałego odkupu, jeśli rynek skarbowy zostanie zamknięty. Prawdopodobnie za to Rezerwa Federalna Przywrócone możliwości odkupu w 2021 r., po zamknięciu w 2008 r.. Nie ma potrzeby luzowania ilościowego.

Umożliwić restrukturyzację zadłużenia i upadłość na uregulowanie nadmiernego zadłużenia w gospodarce. Jeśli firmy mają bardzo duże długi, muszą je zrestrukturyzować kosztem inwestorów. To zdrowy, fundamentalny proces kapitalizmu. W dwóch kolejnych recesjach Rezerwa Federalna powstrzymała ten proces. Teraz mamy do czynienia z ogromnymi ekscesami, napędzanymi latami ultraniskich stóp procentowych. Amerykańskie przepisy i rynki dobrze nadają się do rozwiązania tego problemu.

Ale zamiast tego Powell spróbuje zaprojektować płynne lądowanie.

Tak, Fed podniesie stopy procentowe i zmniejszy swój bilans. Ale będą się chwiać i upierać się, że będą w stanie wykonać miękkie lądowanie, nie robiąc wystarczająco dużo, im dłuższe są ich stopy, tym bardziej zakorzeniona będzie inflacja, im dłużej będzie trwała i tym trudniej będzie ją wydalić. Im dłużej Rezerwa Federalna stara się go powstrzymać.

Lubisz czytać WOLF STREET i chcesz ją wesprzeć? Używaj programów do blokowania reklam — całkowicie rozumiem dlaczego — ale czy chciałbyś wesprzeć witrynę? Możesz przekazać darowiznę. Bardzo to doceniam. Kliknij na kufel piwa i mrożonej herbaty, aby dowiedzieć się, jak to zrobić:

Czy chcesz otrzymywać powiadomienia e-mailem, gdy WOLF STREET opublikuje nowy artykuł? Rejestracja tutaj.

„Odkrywca. Nieprzepraszający przedsiębiorca. Fanatyk alkoholu. Certyfikowany pisarz. Wannabe tv ewangelista. Fanatyk Twittera. Student. Badacz sieci. Miłośnik podróży.”